新闻中心

了解行业最新资讯、签里眼最新动态

立即咨询发布时间:2025-02-20

浏览量:466

近年来,随着金融消费者权益保护意识的提升与监管政策的持续加码,“双录”(录音录像)已成为金融机构业务合规的“必答题”。然而,对于农村信用社、商业银行等机构而言,双录政策的落地却面临重重挑战:技术适配难、操作流程复杂、基层员工抵触、合规成本高企……如何在政策落地与成本控制间找到平衡点,成为亟待解决的难题。

双录政策演进:从探索到全面覆盖的十年

1. 政策萌芽期(2016-2017年):聚焦高风险产品与老年群体

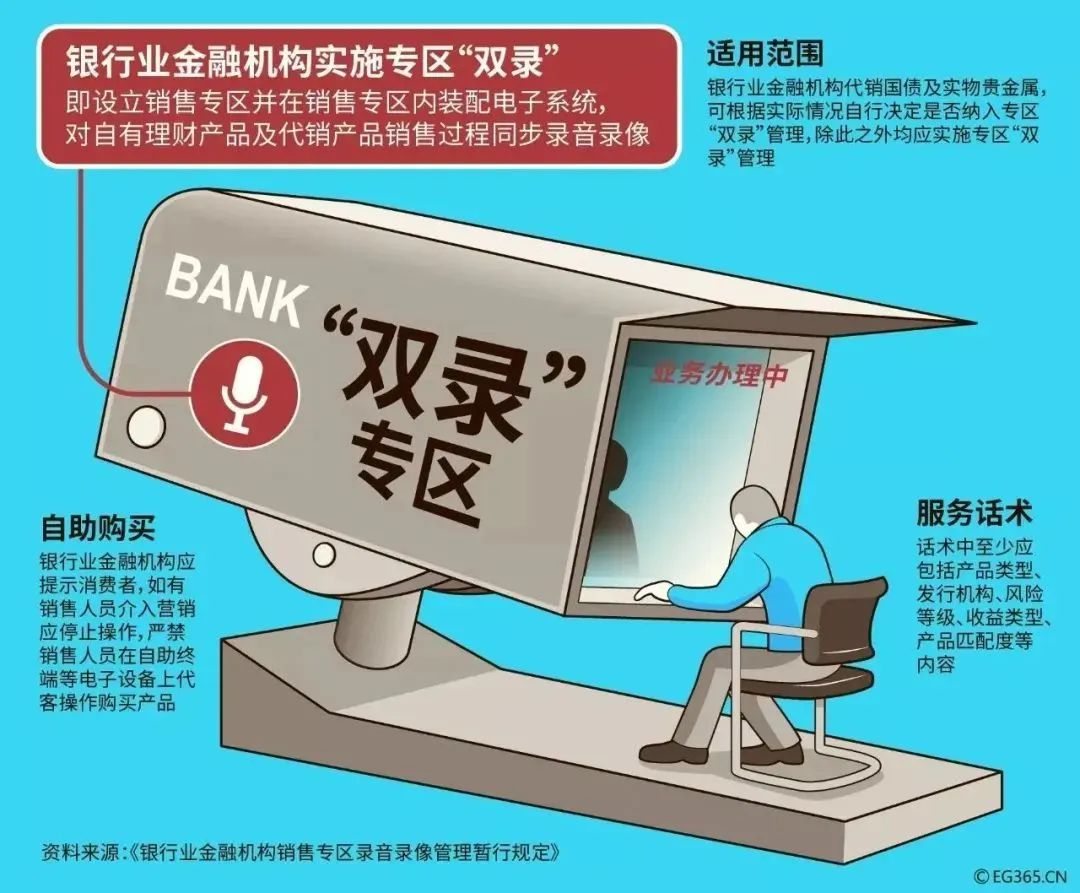

2016年,原中国银监会与保监会相继发布《银行业金融机构销售专区录音录像管理暂行规定》和《保险销售行为可回溯管理暂行办法》,率先投资连结保险、向60岁以上投保人销售长期人身险等销售过程关键环节场景实施双录(录音和录像),重点整治"飞单""私售"乱象。

2. 政策扩展期(2018-2023年):覆盖范围与监管力度双提升

随着金融销售乱象频发,各地监管逐步扩大双录适用范围:

取消年龄限制:江苏、海南等地率先取消“60岁以上投保人”的限定,要求所有一年期以上人身险销售均需双录;

场景扩容:将互联网销售、电话营销纳入监管,并扩展至银行理财、信托等非保险领域。

3. 全面深化期(2024年至今):全国铺开与技术赋能并行

2024年成为双录政策全面落地的关键年:

地域全覆盖:福建、青海等省明确自2024年7月1日起,所有一年期以上人身险销售必须双录;银行信贷业务,且监管重点从"有无记录"转向"质量管控"。

技术标准化:引入AI质检、远程双录等技术,推动政策执行从“形式合规”向“实质有效”转变。

金融机构为何必须双录?合规、信任与效率的强烈需求

双录是《银行业金融机构销售专区录音录像管理暂行规定》和《保险销售行为可回溯管理暂行办法》《金融消费者权益保护实施办法》《银行业保险业消费投诉处理管理办法》等法规的核心要求。未合规机构将面临罚款、业务暂停甚至吊销牌照的风险。

知情权保障:双录确保客户充分了解产品风险、收益及退保损失(如案例中某保险公司通过双录视频驳回客户全额退保诉求);

纠纷化解利器:某银行通过调取双录记录,成功化解因材料不一致引发的信贷纠纷,避免经济损失。

行为规范化:通过预设话术AI播报与实时质检,减少销售人员误导销售;

成本优化:智能双录系统可降低80%人工抽检成本,缩短50%业务办理时间。

双录应用场景覆盖:从理财销售到信贷面签的核心领域

1. 理财与保险销售

银行理财:5万元起购的理财产品需全程双录,确保风险提示到位等;

保险代销:免责条款、犹豫期权利、收益不确定性说明、产品介绍、投保人确认等环节。

2. 信贷业务全流程

面签面审:对公开户、大额贷款需双录核验身份与合同条款;

远程签约:安全风险提示、操作权限说明,通过视频双录实现“非接触式”信贷服务,突破地域限制。

3. 信用卡与数字金融

信用卡激活:年费规则、分期成本、逾期后果告知、高风险客户或大额额度调整需双录确认;

数字钱包开通:生物识别与双录结合,强化反欺诈能力。

4、跨境金融业务:外汇政策告知、资金用途合法性确认

签里眼智能双录系统:科技赋能下的合规

面对农信社等基层网点"不愿录、不会录、录不好"的困境,签里眼双录系统通过四大技术创新,助力金融机构实现合规与效率的平衡:

1. 智能质检引擎:从人工抽查到AI全量覆盖

人脸识别、OCR实时核验客户身份,确保本人操作,语音播报、语音识别等技术实时检测"必须提及的关键词,以及客户真实意愿。

视频分析自动识别代客、多人监测、离框监测等操作、合同未展示等违规行为

2. 全场景适配:从固定柜台到移动展业

支持Pad移动双录,满足农户家门口办贷、企业财务室对公业务等场景

智能光线调节、降噪麦克风、网络监测等保障田间地头录制质量

3. 轻量化部署:从重投入到敏捷响应

支持与核心系统、信贷管理平台无缝对接,避免重复开发

单机版双录设备,降低中小银行初期投入成本

面对双录政策的全面深化,农村信用社、商业银行等机构需跳出“被动合规”思维,将双录系统与客户服务、风险管控、业务创新深度结合。签里眼智能双录系统凭借其技术领先性与场景适配性,正成为金融机构实现合规升级、效率跃迁的核心工具。

扫码识别,免费试用

AI视频双录

远程视频双录